お金

貯金額を増やすためのコツ

ファイナンシャルプランナー 小沢 美奈子

K&Bプランニング

30代になると、収入が上がる一方で、支出も増えることが多くあります。30代で起こりうるライフイベントを確認して、貯金を増やす方法を学びましょう。

更新日2023.11.28

掲載日2023.11.28

30代は、キャリアアップによる収入が期待できる一方で、結婚や出産、住宅の購入など大きな変化が生じる可能性が考えられる年代でもあります。そんなときに頼りになるのが貯金です。どのようにすれば貯金できるようになるか、また今どきのお金の増やし方などを知りたい人も多いでしょう。ここでは30代の平均的な貯金額、主な支出、おすすめの貯金方法をご紹介します。

「みんなはいくら貯金しているの?」と気になっている人もいるでしょう。

そこで30代世帯の平均的な貯金額を金融広報中央委員会の「家計の金融行動に関する世論調査(令和4年)」で確認してみたいと思います。

※ここでの貯金とは、預貯金の他、各種金融商品を含みます。

「二人以上世帯」で最も多いのは「金融資産を保有していない世帯」となっており、全体の23.9%を占めています。次に「100万円未満」が13.4%、次いで「100~200万円未満」が10.3%の順です。30代平均貯金額が526万円となっている一方、中央値は200万円と算出されています。

「単身世帯」も同様に、最も多いのは「金融資産を保有していない世帯」で、全体の32.4%を占めています。次に「100万円未満」が18.5%、「100~200万円未満」が8.6%の順です。平均貯金額は494万円となっている一方、中央値は75万円と算出されています。

なお、中央値とは調査対象世帯を保有額の少ない順(または多い順)に並べたとき、真ん中に位置する世帯の金融資産保有額のことです。平均値は少数の高額資産保有世帯によって大きく引き上げられるため、中央値がより実感に近い数字になるといわれています。

30歳代の金融資産保有額(金融資産を保有していない世帯を含む)

二人以上世帯 | 単身世帯 | |

金融資産を保有していない | 23.9% | 32.4% |

100万円未満 | 13.4% | 18.5% |

100~200万円未満 | 10.3% | 8.6% |

200~300万円未満 | 6.9% | 5.6% |

300~400万円未満 | 6.3% | 5.2% |

400~500万円未満 | 3.5% | 2.5% |

500~700万円未満 | 9.4% | 7.1% |

700~1,000万円未満 | 7.3% | 3.7% |

1,000~1,500万円未満 | 6.6% | 4.6% |

1,500~2,000万円未満 | 3.5% | 3.7% |

2,000~3,000万円未満 | 3.9% | 2.5% |

3,000万円以上 | 2.2% | 2.8% |

無回答 | 2.6% | 2.8% |

平均 | 526万円 | 494万円 |

中央値 | 200万円 | 75万円 |

出典:金融広報中央委員会「家計の金融行動に関する世論調査(令和4年)」より筆者作成

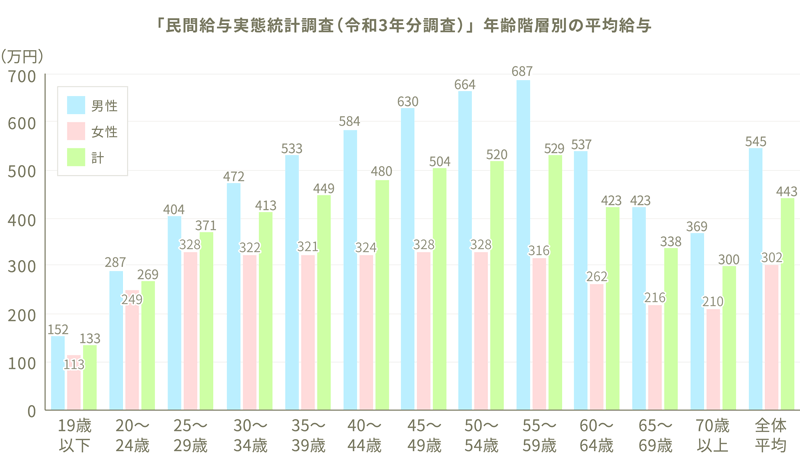

次に30代の給与所得者1人あたりの平均的な給与を国税庁の「民間給与実態統計調査(令和3年分調査)」で確認してみたいと思います。

男女合わせた30~34歳の平均給与は413万円、35~39歳においては449万円と公表されています。

平均を確認してみると、自分自身の貯金額や給与額が他の人と比べてどうなのかが把握できます。これから貯金を増やしたい人にとっては貯金額の目標設定の参考にもなるでしょう。

※1年を通じて勤務した給与所得者の1人あたりの平均給与

出典:国税庁ウェブサイト

(https://www.nta.go.jp/publication/statistics/kokuzeicho/minkan2021/pdf/002.pdf)

30代は、1世帯あたりの収入が上がる一方で、支出も増える年代でもあります。

そこで、30代の消費支出がいくらあるのかを確認してみたいと思います。

まず二人以上世帯について、見てみましょう。

「年代別にみた二人以上世帯の消費支出」(30~39歳)

項目 | 金額(月額) |

食料(外食含む) | 72,801円 |

住居 | 23,800円 |

光熱・水道 | 21,334円 |

家具・家事用品 | 12,256円 |

被服および履物 | 10,898円 |

保健医療 | 11,936円 |

交通(自動車等関係費含む) | 31,907円 |

通信 | 11,153円 |

教育 | 8,056円 |

教養娯楽 | 28,657円 |

その他の消費支出(交際費・その他雑費など) | 39,262円 |

合計 | 272,059円 |

出典:総務省統計局「家計調査(家計支出編)」2022年「年代別にみた二人以上世帯の消費支出」(30

~39歳)をもとに筆者作成

次に総世帯の調査結果についても確認してみましょう。

「総世帯の消費支出(世帯主の年齢階級30歳~39歳)」

項目 | 金額(月額) |

食料(外食含む) | 61,249円 |

住居 | 30,225円 |

光熱・水道 | 17,494円 |

家具・家事用品 | 9,399円 |

被服および履物 | 9,697円 |

保健医療 | 9,476円 |

交通(自動車等関係費含む) | 26,043円 |

通信 | 9,833円 |

教育 | 5,275円 |

教養娯楽 | 26,867円 |

その他の消費支出 | 34,953円 |

合計 | 240,511円 |

出典:総務省統計局「家計調査(家計支出編)」2022年「総世帯1世帯あたり1ヶ月間の収入と支出

(世帯主の年齢階級30~39歳)」をもとに筆者作成

上記の数字はあくまでも平均値ですが、目安にしながらご自身の支出を見直してみ

るとよいでしょう。

30代は20代と比べると、人によっては高額の支出が想定されるライフイベントが増える時期でもあります。例えば、結婚や出産、教育費や住宅の購入などです。代表的なライフイベントにかかる費用についても確認しておきましょう。

「代表的なライフイベントにかかる費用」

項目 | 金額 |

結婚費用 | 首都圏…421.2万円 |

出産費用の平均値 | 全施設…46.3万円 |

教育費の目安 | 幼稚園から高校まですべて公立…574万円 |

住宅購入費用の平均値 | 新築購入資金(建売住宅)…3,605万円 |

出典:

結婚費用 株式会社リクルート「ゼクシィ結婚トレンド調査2022」調べ

出産費用 厚生労働省 令和4年10月13日第155回社会保障審議会医療保険部会 資料1-2 「出産費用について」より 令和3年度 全体(異常分娩)を含む

教育費 文部科学省「令和3年度子供の学習費調査」

住宅購入費用 住宅金融支援機構「2021年度フラット35 利用者調査」

ご覧のとおり、ライフイベントごとにまとまった資金が必要になることがわかります。いざというときに慌てないためにも、貯金で備えておくことは重要です。

貯金をする場合、失敗しがちな方法があります。それは、毎月の収入から支出を差し引いて、残ったお金を貯金するというものです。この方法だと、お金を使ってしまい、結局貯まらない場合が多い傾向にあります。

貯金を増やすにはコツがあります。それは、収入を得た段階で先に貯金して、残りのお金を生活費に回すという方法です。つまり強制的に先に貯金してしまう「先取り貯金」をするのです。先取り貯金をするなら、給与天引きで貯められる財形貯蓄制度や、銀行の積立定期預金などのサービスを利用すると失敗が少なく楽に貯められます。

財形貯蓄制度や銀行の積立定期預金は、元本が保証されているため、結婚資金や教育費、住宅購入資金など、数年先もしくは10年以内に必ず使う予定のあるお金を貯めるには適しているサービスです。一方、10年以上先に使うお金については、運用商品で増やしながら貯めていくとよいでしょう。

お金を増やす視点からいうと、投資商品で貯めていく方法が挙げられます。例えば、NISA(少額投資非課税制度)やiDeCo(個人型確定拠出年金)のような税制優遇を受けられる制度を活用して投資商品を買い付けておけば、手間なくお金が積み立てられる上に、増える可能性もあります。また、積立投資は長期的に運用することで、元本割れするリスクを下げることが期待できます。したがって、早く始めて長く続けることが、心乱されずに増やすためのポイントです。

※本記事での情報はあくまで情報提供を目的にしたものです。制度の詳細や注意事項についてはウェブサイト等でご確認ください。

NISA(少額投資非課税制度)は、2014年に開始された少額投資の支援制度です。専用の口座内で行った金融商品の売買で得た利益は、一定額まで非課税となります。また、2024年1月には、非課税で投資できる金額が増え、制度自体が恒久化されることとなりました。詳細は金融庁のウェブサイトをご覧ください。

金融庁ウェブサイト:NISAとは?

https://www.fsa.go.jp/policy/nisa2/about/index.html

iDeCo(個人型確定拠出年金)は、任意で加入できる、個人向けの私的年金制度です。自身で設定した金額を掛金とし、金融商品を選択して運用していくことで、老後に受け取れる金額を育てていく仕組みになっています。2022年からは、60歳以上の一部の人や海外に居住している人も加入対象となったほか、受取年齢の上限が75歳に延長されるなどの制度拡大が行われています。詳細はiDeCo公式サイトをご覧ください。

国民年金基金連合会 iDeCo公式サイト https://www.ideco-koushiki.jp/

前述のとおり、先取り貯金はお金が貯まりやすいものの、無理に貯金額を引き上げてしまうと、残ったお金でのやりくりが難しくなってしまいます。貯金を長く続けるためにも、収入・支出・貯金のバランスを考えて計画を立てましょう。

例えば収入を上げたい場合は、転職や副業といった方法があります。厚生労働省の「令和2年転職者実態調査の概況」を見ると、転職者全体のうち30代が26.6%を占めており、全年代で最も転職者の多い年代となっています。また、収入の変化については、30代の転職者のうち4割以上の人が「賃金が増加した」としています。中には前職と比べて3割以上賃金が増加したという人もいます。収入を増加させたい場合には、転職を視野に入れつつ、自身のキャリアプランを見直してみるのもよいかもしれません。

しかし、一方で、同調査内では転職を経験した中で収入が減少したという回答も3割以上見られます。転職したとしても仕事内容や労働条件により収入が下がるケースもあるでしょう。

また、転職ではなく副業を増やすことを考えるとしても、就業規則で副業ができない、すぐにできる副業が見つからない等の可能性もあるため、まずは支出の見直しから始めるのが現実的です。

支出の見直しにおいては、まず「固定費」に着目することが大切です。

家計の支出は毎月決まった支出となる「固定費」と、都度変動する「変動費」の2つに分けられます。支出を抑えるのに効果的なのが「固定費」の見直しです。一度見直ししてしまえば、後は節約効果が期待できます。例えば、生命保険の保険料、携帯電話代、新聞代、家賃や住宅ローンなどが挙げられます。

なお、生命保険の保険料は年齢が若いうちに加入した方が、保険料が抑えられる傾向にあります。必要な保障があれば、後回しにせず早めに検討しましょう。さらに、生命保険や医療保険は、病気にかかると契約できなくなる可能性もあります。年齢を重ねるとともに病気のリスクは高まる傾向にあるため、健康なうちになるべく早く保険に加入しておくことが、後々の保険料削減につながることも覚えておきましょう。

30代の「二人以上世帯(金融資産保有世帯)」における臨時収入を含んだ年間手取り収入からの貯金割合は平均で14%となっています。「単身世帯(金融資産保有世帯)」は15%です。

出典:金融広報中央委員会「家計の金融行動に関する世論調査(令和4年)」の年間手取り収入(臨時収入を含む)からの貯蓄割合(金融資産保有世帯)より

30代の貯金の使い道について、「二人以上世帯」の上位3つは「こどもの教育資金」(46.0%)、「老後の生活資金」(45.5%)、「病気や不時の災害への備え」(41.7%)です。「単身世帯」の上位3つは「老後の生活資金」(38.3%)、「病気や不時の災害への備え」(37.0%)、「とくに目的はないが、金融資産を保有していれば安心」(36.1%)となっています。

出典:金融広報中央委員会「家計の金融行動に関する世論調査(令和4年)」の「金融資産の保有目的」(金融資産を保有していない世帯を含む)より

30代は結婚や住宅の購入など、大きな出費を伴うライフイベントが多い傾向にあります。そんなときに備えて貯金を増やしておくことは大切です。支出の見直しをすることはもちろん、NISAやiDeCoなどの節税できる制度の活用も検討しましょう。

ライフネット生命の保険は、インターネットを使って自分で選べるわかりやすさにこだわっています。保険をシンプルに考えると、これらの保障があれば必要十分と考えました。人生に、本当に必要な保障のみを提供しています。

申し込みはオンラインで完結!